金利平価説(その5)

金利平価説の成立の可否に関しては1回目とほぼ同様の結論であると考えられるだろう。中央銀行は市場の動きを読みながら金融政策を考えるし、反対に市場側も中央銀行の動きを読みながら取引をしている部分もあるという点で、一貫した傾向を見出すことは難しいように見える。

~FXトレーディングを経済学に基づいて理論的に考える~

金利平価説の成立の可否に関しては1回目とほぼ同様の結論であると考えられるだろう。中央銀行は市場の動きを読みながら金融政策を考えるし、反対に市場側も中央銀行の動きを読みながら取引をしている部分もあるという点で、一貫した傾向を見出すことは難しいように見える。

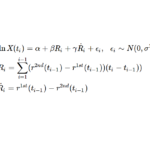

金利平価説について計算式通りに検証したが、もう少し改良の余地があるんじゃねえの?とおそらく思っただろう。AUDやNZDの表などを見れば、為替レートと金利差は連動性があるように見えるのだが、金利平価説の式によるフィッティングはそれをほとんど取り入れていないように見える。

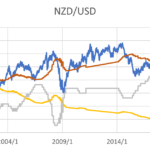

BISの為替レートと政策金利のデータ(1999/01/01~2021/06/30、IDRのみ2006/01/01 ~2021/06/30 )を用いてエマージング通貨について回帰分析した結果とグラフは以下のとおりである。

通貨の傾向として、CHF,GBP,JPYは金利平価説よりの推定値であるが1とは乖離がある数値であるといえる。AUD,NZDは金利平価説とはむしろ逆の傾向があり、キャリートレード向きの通貨であると考えることができる。