カバーなし金利平価説の検証(続き)

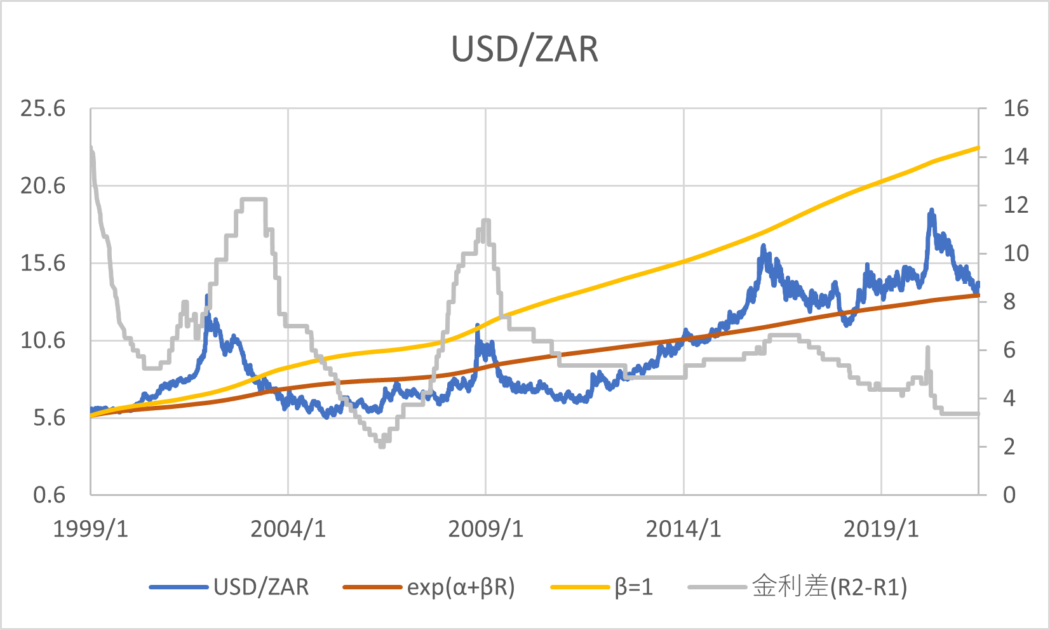

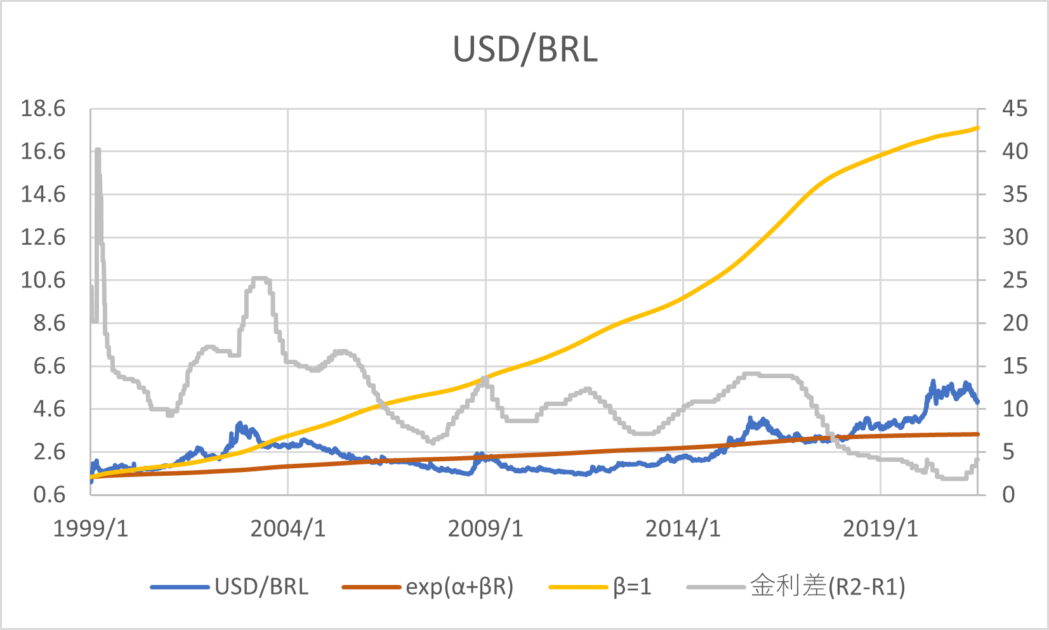

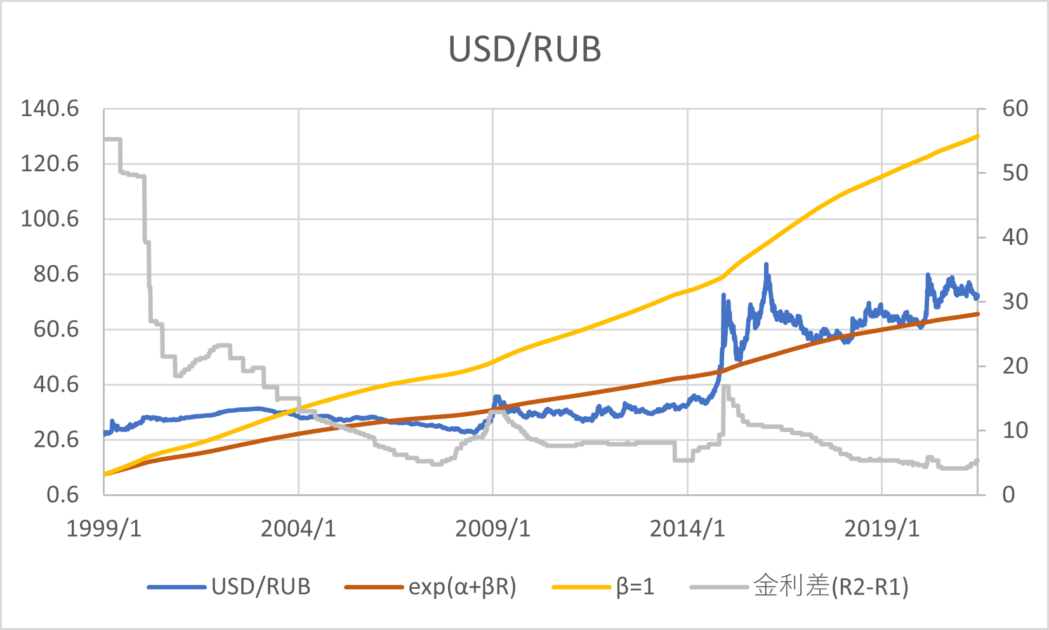

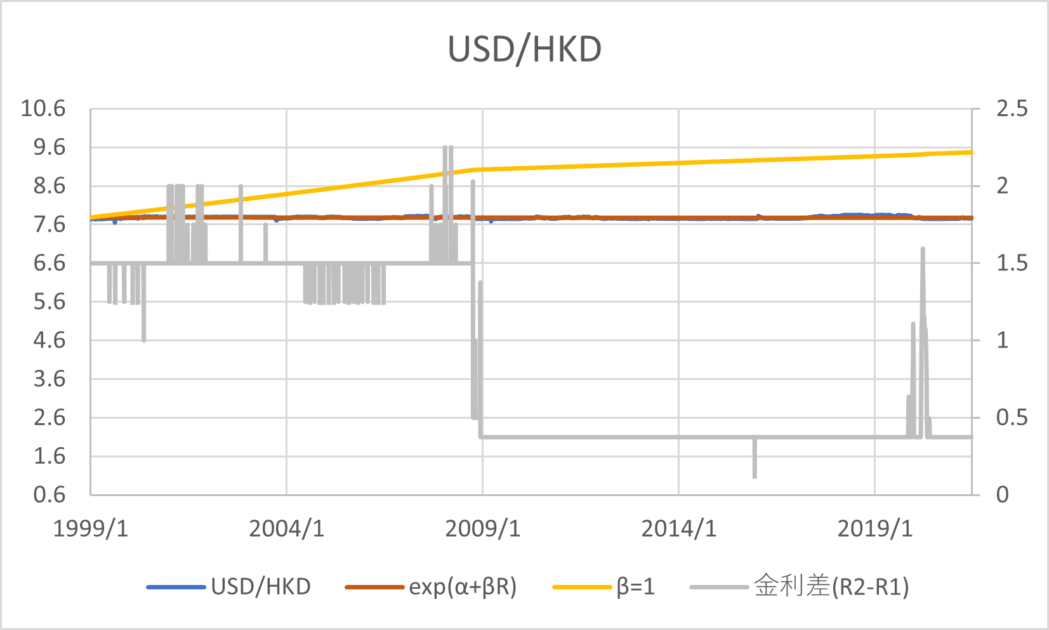

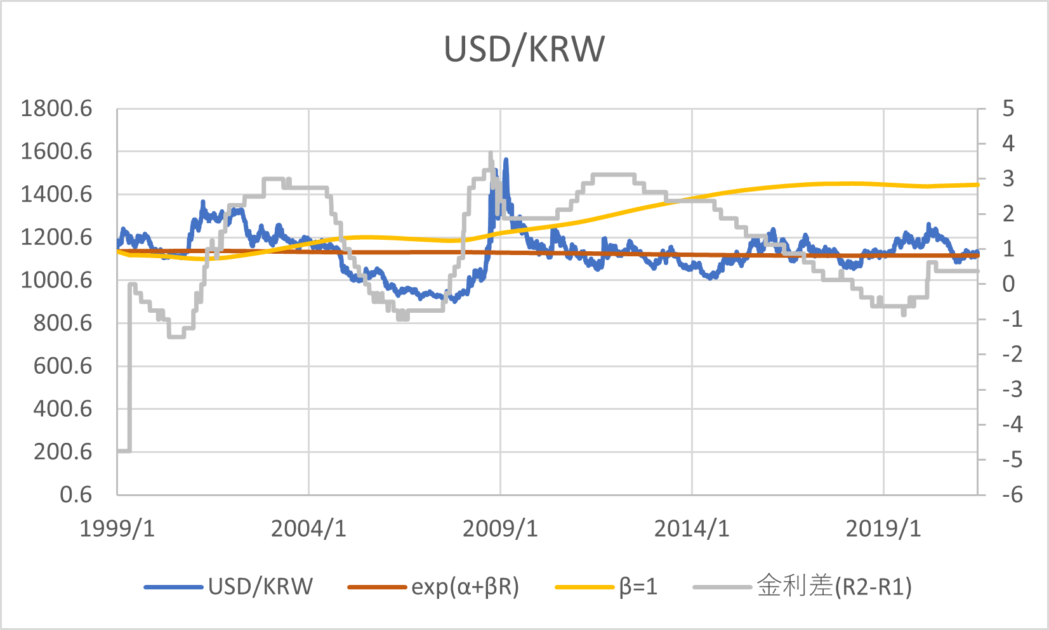

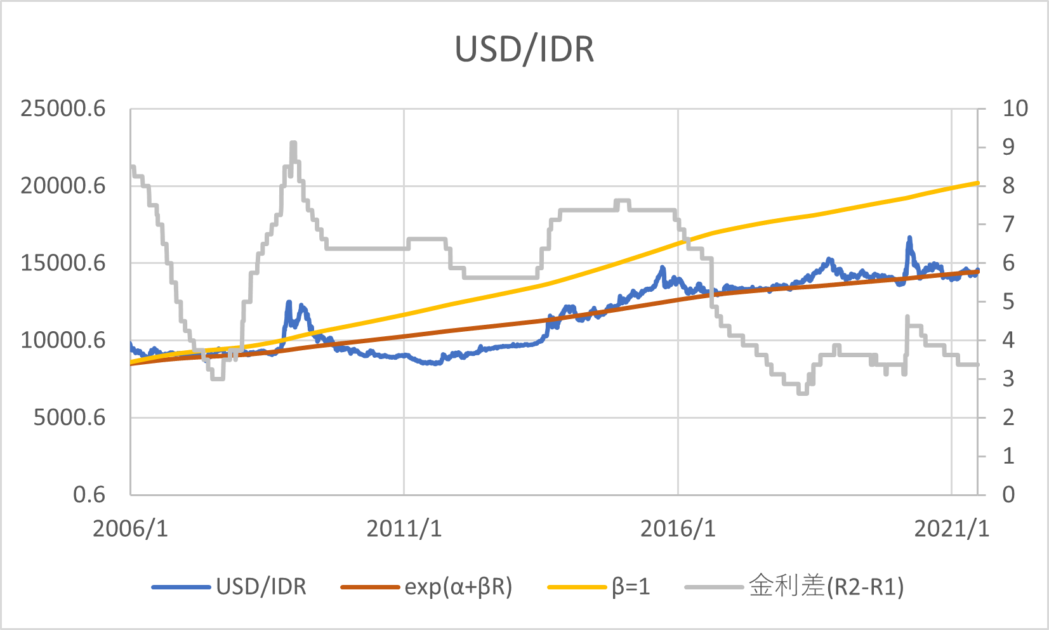

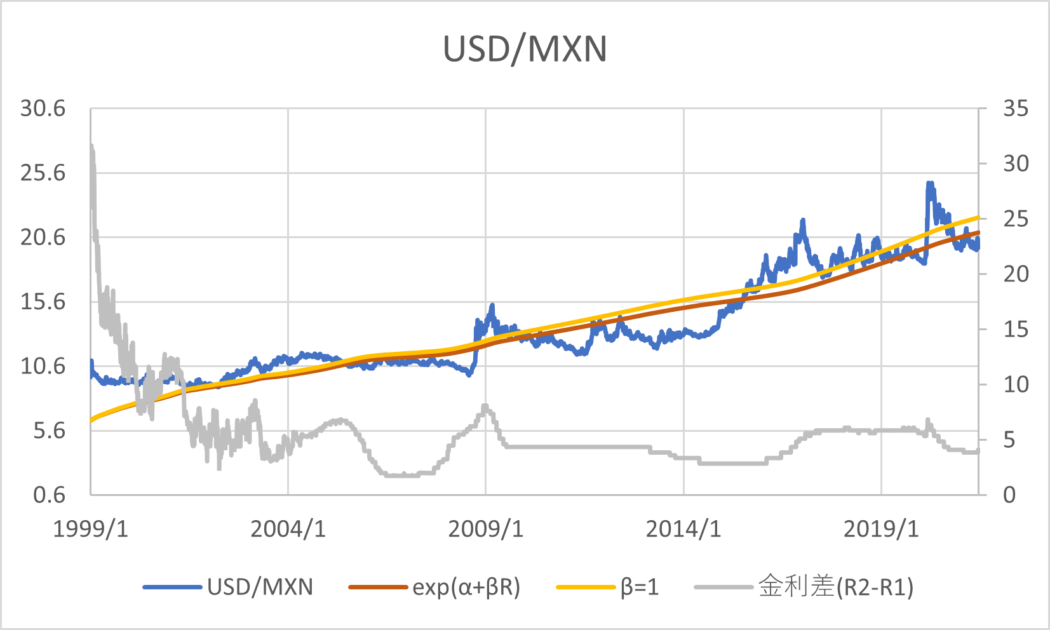

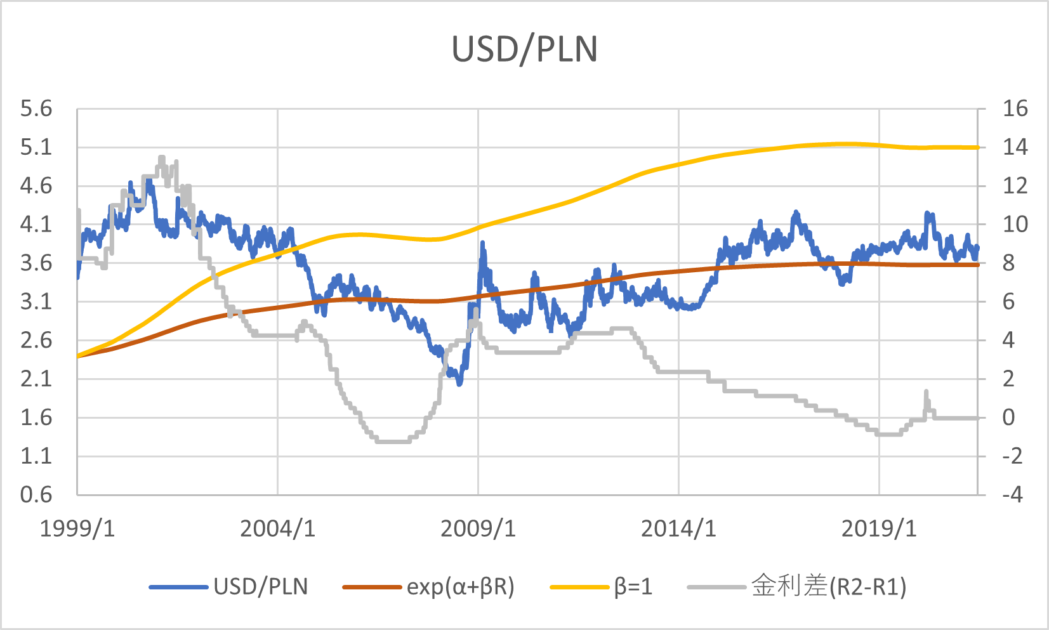

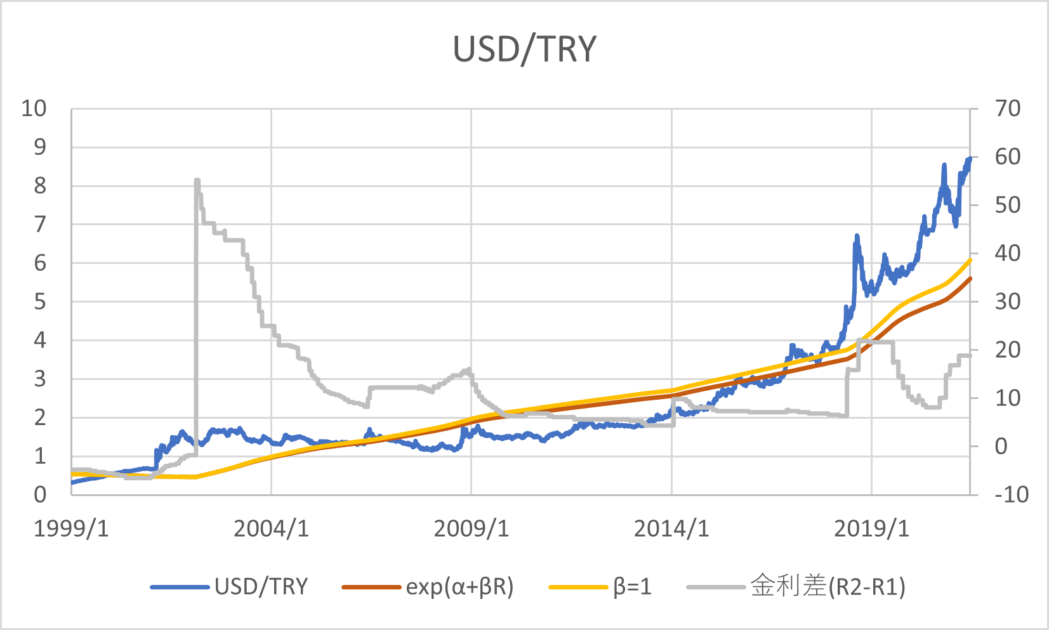

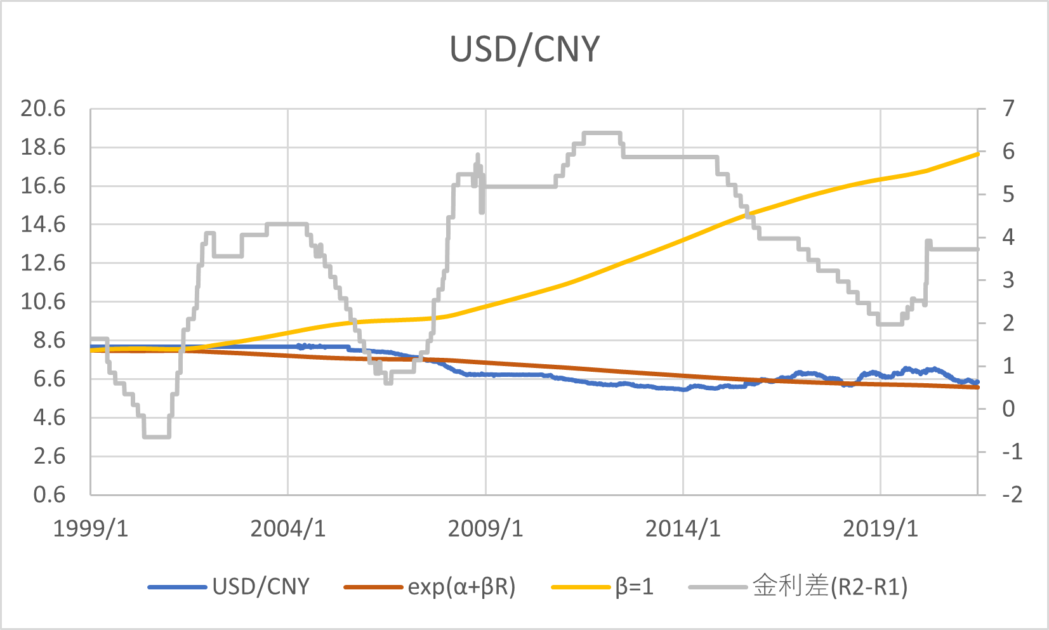

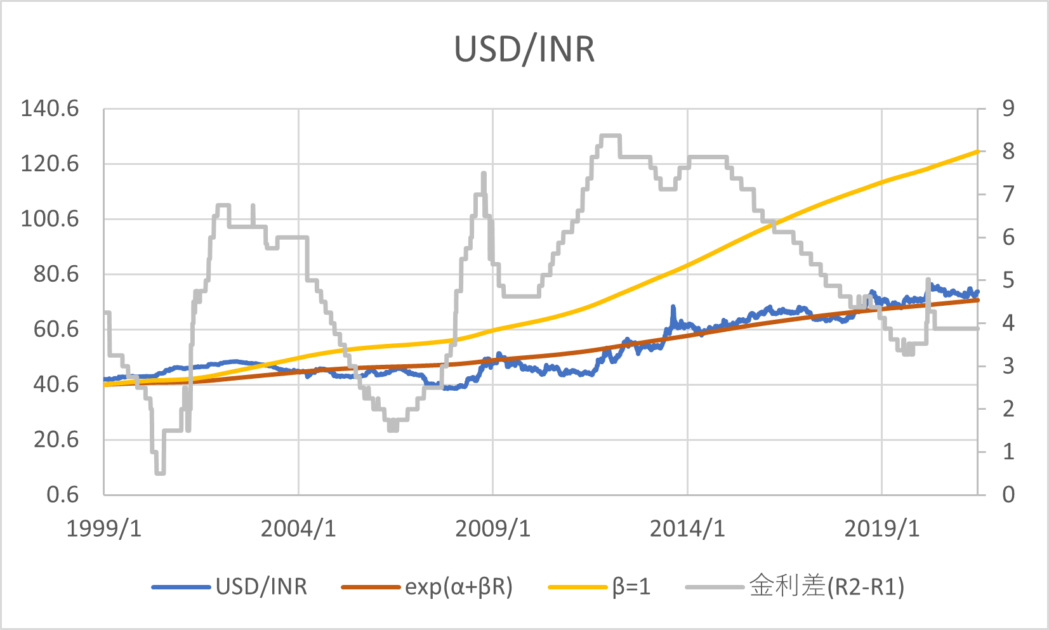

BISの為替レートと政策金利のデータ(1999/01/01~2021/06/30、IDRのみ2006/01/01 ~2021/06/30 )を用いてエマージング通貨について回帰分析した結果とグラフは以下のとおりである。前回同様に、青線が為替レート、橙線が回帰分析の結果、黄色線は\( \small \beta = 1 \)と置いた場合の推定値、灰色線が金利差を表す。金利差のみ右側の軸になっていることに注意する。 BRL,MXN,PLN,RUB,TRYは通貨危機時のデータが異常値に見えるので、2003年以降のデータを用いてフィッティングしている。

| 通貨ペア | α | β |

| USD/ZAR | 1.7489 | 0.6164 |

| USD/MXN | 1.8562 | 0.9564 |

| USD/BRL | 0.3653 | 0.3459 |

| USD/PLN | 0.8738 | 0.5310 |

| USD/RUB | 2.0880 | 0.7558 |

| USD/TRY | -0.6123 | 0.9662 |

| USD/HKD | 2.0523 | -0.0057 |

| USD/CNY | 2.0904 | -0.3320 |

| USD/KRW | 7.0350 | -0.0714 |

| USD/INR | 3.7023 | 0.5002 |

| USD/IDR | 9.0255 | 0.6227 |

全般的に言える傾向として、金利平価説は成り立っておらず、いずれもキャリートレードによって収益を得やすい傾向があるということである(MXN,TRYはダメっぽいが)。インフレによって対USDで通貨の価値が減価し続ける傾向がある通貨が多いが、それでもその比率は金利差ほどにはならず、これらの通貨をロングすることは超過的な収益を生む傾向があるといえる。一般に、エマージング通貨は通貨の価値を維持するために投資家に超過的な金利を支払うことを要求されるものと考えられ、リスクプレミアムがエマージング税ともいえるある種の税金のようなものになっていると考えられる。こういった取引は平常時には安定的にリターンを生み出される傾向がある一方で、金融危機時には大きな損失を生む傾向があることに注意する必要があるだろう。

LTCM(Long Term Capital Management)

おまけであるが、キャリートレードを用いていたと推測されるヘッジファンドで有名なのはLTCMだろう。謎の多い組織であるため本当のところはどうかわからない(謎であることが広告宣伝される意味不明な組織であり、最近ではルネサンステクノロジーズが類似の組織であるかもしれない)が、少なくとも倒産に追いやられた理由はエマージング通貨やエマージング国の国債に対するキャリートレードをレバレッジを掛けて行っていたところに、通貨危機のあおりを食らったことが原因であることが知られている。金融工学を駆使した裁定取引(市場のゆがみからリスクなしで収益を獲得する取引)で収益を上げていると宣伝されていたが、ふたを開けてみると高レバレッジのキャリートレードだったという落ちがついた、という風に見える。

このように考えるとLTCMの高収益の理由は、高度な金融工学を用いた投資技術などではないように思えるのである。銀行などの金融機関からいかに低い金利で資金調達できるかやレバレッジを掛けることができるか、損失が生じたときにどれだけ耐久出来る資本があるか(ファンド出資者に助けてもらえるか)の方が相対的に重要性が高く、逆をいえば金融機関やファンドの出資者から見放された途端に簡単に破綻してしまうという意味で、(首輪をつけられながら)成功を演出された組織という色彩が強いように感じるのである。この辺りが、なぜヘッジファンドの雇われファンドマネージャーやクォンツといわれる人々がさっさと会社を辞めて自分で起業しないのか、仮に起業してもその多くは精彩を欠いているように見えるのか、という理由なのではないかと疑っている。